FATTURAZIONE ELETTRONICA

Questo è un modulo aggiuntivo a richiesta esterno a Stratega.

Introduzione

Il modulo Fatturazione Elettronica permette la gestione completa di tutti i dati supplementari necessari per l’emissione di fatture elettroniche, secondo le specifiche dettate dalla normativa sulla fatturazione elettronica (Decreto 3 aprile 2013 n. 55), ovvero tramite la generazione di un file in formato XML.

Il modulo “base” inoltre permette l’invio massivo delle fatture tramite PEC al Sistema di Interscambio SDI.

Il modulo “Full” oltre alle funzionalità della versione Base, consente l’invio all’intermediario prescelto da Dolphin, che provvederà alla firma elettronica massiva remota dei documenti, all’invio a SDI, alla ricezione delle notifiche e alla conservazione digitale a norma. Ad oggi i servizi di intermediario utilizzati da Dolphin e collaudati all’interno di Stratega sono:

- Hub System per la fattura PA: il cui riferimento all’interno del modulo è [Dolphin Cloud];

- Digithera per la fattura elettronica (il servizio è attivo a partire dal 01/01/2019), il cui riferimento all’interno del documento è [Intermediario prescelto da Dolphin];

Normativa

Dal 1° gennaio 2019 il decreto legislativo n.127/2015 prevede che per la cessione di beni e le prestazioni di servizi effettuate tra soggetti privati residenti o stabiliti nel territorio dello Stato italiano e per le relative note di variazione, siano emesse e ricevute esclusivamente fatture elettroniche. Sono esclusi dall’obbligo di fatturazione elettronica i soggetti che ricadono nei regimi agevolati (regime fiscale di vantaggio, regime agevolato forfettario, regime speciale produttori agricoli).

La fatturazione elettronica è regolata da specifiche norme di riferimento e circolari di risoluzione. Per capire bene il processo di creazione, verifica e invio delle fatture elettroniche è necessario visionare il contenuto della seguente documentazione a riguardo:

Regole tecniche per l’emissione e la ricezione delle fatture elettroniche

Circolare di chiarimento 8/E del 30 aprile 2018

Circolare 13/E del 2 luglio 2018

Definizioni

Con l’introduzione della fatturazione elettronica sono diventati d’uso comune i seguenti termini:

- SDI: è il Sistema di Interscambio, vale a dire la struttura istituita dal Ministero dell’Economia e delle Finanze attraverso la quale avviene la trasmissione delle fatture elettroniche verso l’Amministrazione (art.1, comma 211, legge 24 dicembre 2007 n. 244) o verso privati (art. 1, comma 2, decreto legislativo 127/2015);

- Intermediario: il soggetto di cui si avvale il Cedente/prestatore per l’emissione e/o la trasmissione delle fatture elettroniche al Sistema di Interscambio, o di cui si avvale l’Amministrazione per la ricezione delle stesse dal Sistema di Interscambio;

- Cedente/Prestatore: il soggetto fornitore di beni/servizi;

- Cessionario/Committente: il cliente;

- B2G o PA: Business to Governement (si tratta della Pubblica amministrazione);

- B2B: Business to Business (si tratta di soggetti IVA quali imprese, ditte individuali, professionisti, etc.);

- B2C: Business to Consumer (si tratta di privati intesi come soggetti aventi il solo Codice Fiscale);

- PEC: Posta Elettronica Certificata;

Aggiornamenti

Versione 3.1

- Eliminato numero riferimento bollo virtuale da form [Anagrafica Azienda] in quanto non più necessario dal 2014;

- Inseriti nuovi parametri a setup per scelta invio fatture / abilitazione semaforo / abilitazione Cloud / directory intermediario;

- Nuova gestione scadenze / modalità di pagamento miste assegnazione automatica di tipo pagamento in fattura elettronica;

- GENERAZIONE FATTURA ELETTRONICA: è stato corretto un errore nel caso di importo della spesa bollo negativo: non veniva esposta la spesa bollo;

- GENERAZIONE FATTURA ELETTRONICA: Fatture elettroniche verso clienti esteri: conversione di tutti gli importi in valuta estera esposti in fattura in Euro in base al cambio esposto in fattura;

- GENERAZIONE FATTURA ELETTRONICA: Inserita gestione semaforo: il programma è utilizzabile un solo utente alla volta per evitare generazione di fatture elettroniche doppie (solo a partire da versioni 06.00.06.14 e successive di Stratega);

- GENERAZIONE FATTURA ELETTRONICA: Gestito nuovo flag in [TIPI RIGA]: per escludere tipo riga in generazione fattura elettronica;

- GENERAZIONE FATTURA ELETTRONICA: inseriti controlli sulla validità del Codice Fiscale e della Partita IVA per clienti nazionali;

- Aggiornamento videate varie per inserimento nuovi campi di ricerca/Browse;

- Nuova interrogazione stati fatture elettroniche (solo per modulo Full);

Versione 3.2

• Disattivata apertura automatica della generazione fattura elettronica al lancio del programma;

• GENERAZIONE FATTURA ELETTRONICA: rivista assegnazione prezzo di vendita ed eliminate righe di arrotondamento;

• Corretta anomalia nella form [Dati Tipo Riga] in assegnazione flag “escludi tipo riga in generazione fattura elettronica”;

• GENERAZIONE FATTURA ELETTRONICA: pulita tabella dei messaggi di errore ad ogni generazione fattura elettronica;

• Inserite nuove viste per personalizzare il contenuto della fattura di vendita elettronica;

• Raggruppate numero di righe ddt e numero righe ordine in fattura elettronica;

Versione 3.3

• GENERAZIONE FATTURA ELETTRONICA: abilitata valorizzazione dei dati di trasporto nella fattura elettronica per le sole fatture di tipo accompagnatorio;

• GENERAZIONE FATTURA ELETTRONICA: inserita valorizzazione riga di nota contenente la dichiarazione di intento, a partite da versione di stratega superiori a 6 sp10;

• DATI VETTORI: aggiunta possibilità di valorizzare la Partita IVA;

• DATI VETTORI: troncata anagrafica vettore a 80 caratteri per evitare scarto della fattura;

• GENERAZIONE FATTURA ELETTRONICA: gestito ordinamento righe DDT in fattura elettronica;

• GENERAZIONE FATTURA ELETTRONICA: gestita personalizzazione a richiesta del codice articolo in fattura;

• GENERAZIONE FATTURA ELETTRONICA: intercettare tutte le valute che riportano divisa ‘EUR’ come valuta di conto nazionale per evitare conversione in valuta degli importi;

• GENERAZIONE FATTURA ELETTRONICA: corretto errore in conteggio prezzo per righe con prezzi ivati ma di commento;

Versione 3.4

• GENERAZIONE FATTURA ELETTRONICA: gestito prezzo non scontato, se presente, nella determinazione del prezzo netto di riga;

• GENERAZIONE FATTURA ELETTRONICA: assegnazione automatica di aliquota IVA a ZERO in presenza di Anagrafica IVA con aliquota non presente;

• GENERAZIONE FATTURA ELETTRONICA: modificato ordinamento fatture per numero registro, numero documento e data documento;

• INTERROGAZIONE STATI FATTURE ELETTRONICHE: nuovo tasto funzione per rilettura esiti fatture firmate;

Versione 3.5 (Marzo 2019)

• GENERAZIONE FATTURA ELETTRONICA: in fattura elettronica assegnare la causale di vendita dalla fattura di vendita se presente, anziché la causale di vendita del tipo documento;

• GENERAZIONE FATTURA ELETTRONICA: gestire automatizzazione assegnazione condizioni di pagamento con IBAN/ABI-CAB a seconda che sia RiBa/Bonifico Bancario/SEPA;

• GENERAZIONE FATTURA ELETTRONICA: gestita nuova cartella per effettuare copia di backup delle fatture attive generate prima del loro invio all’intermediario e renderle visualizzabili anche dopo il loro invio;

• GENERAZIONE FATTURA ELETTRONICA: in generazione della fattura elettronica inserite ritenute Enasarco nella sezione dati cassa previdenziale;

• GENERAZIONE FATTURA ELETTRONICA: aggiunto flag nel setup fattura elettronica per escludere l’inserimento della sezione terzo intermediario soggetto emittente. Se flag attivato e intermediario valorizzato in anagrafica azienda fattura elettronica, la sezione in oggetto non viene compilata;

• GENERAZIONE FATTURA ELETTRONICA: in caso di esposizione IBAN in fattura elettronica, eliminati spazi da codice IBAN per evitare scarti;

• INTERROGAZIONE STATI FATTURE ELETTRONICHE: nel Tab [Accettate] aggiunta possibilità di copiare le fatture elettroniche in stato accettato in una cartella a scelta, tipicamente per l’invio al commercialista;

Versione 3.6 (Settembre 2019)

• INTERROGAZIONE STATI FATTURE ELETTRONICHE: gestita la lettura esito di tipo “conservazione”;

• GENERAZIONE FATTURA ELETTRONICA: impedita generazione XML se lo stato è uguale ad “accettato” per le notifiche ricevute dalle PA di tipo: ”notifica di esito cessionario/committente”

• GENERAZIONE FATTURA ELETTRONICA: abilitata la trasmissione di allegati in fattura elettronica;

• GENERAZIONE FATTURA ELETTRONICA: introdotta nuova form per il conteggio dei bolli elettronici da versare con modulo F24;

• GENERAZIONE FATTURA ELETTRONICA: nella generazione XML ora si tiene conto della storicizzazione del cliente nell’esporre i dati della ragione sociale;

• GENERAZIONE FATTURA ELETTRONICA: aggiunto nel setup il nuovo flag [Contributo Ambientale Conai Assolto Ove Dovuto] per inserire nell’XML l’omonima dicitura;

• GENERAZIONE FATTURA ELETTRONICA: in Anagrafica Clienti aggiunto nuovo flag [Esponi Totale e Scadenze in Valuta Estera], per attivare l’omonimo comportamento nell’esposizione del totale fattura e degli importi delle scadenze in fattura elettronica, solo se la valuta di emissione fattura è diversa dalla valuta di conto;

• GENERAZIONE FATTURA ELETTRONICA: rivista numerazione alfabetica univoca fatturazione elettronica per problemi di doppioni;

Versione 3.7 (Gennaio 2020)

• Gestito importante aggiornamento al tracciato della fattura elettronica: gestiti i nuovi riferimenti per le lettere di intento per le novità introdotte nel 2020 dove non è più necessario esporre numero e data registro ma solo il numero del protocollo telematico e la data del protocollo;

Versione 3.8 (Ottobre 2020)

- Generazione Fattura Elettronica: dal 1° ottobre 2020 il Sistema di Interscambio, aderendo alle specifiche tecniche 1.6.1 introdotte dal provvedimento del Direttore dell’agenzia delle entrate del 28 febbraio 2020 e successivo provvedimento del 20 aprile 2020, accetta le fatture elettroniche emesse in via facoltativa nel nuovo formato, che diventerà obbligatorio dal 1° gennaio 2021. Gli aggiornamenti richiedono un maggior grado di dettaglio, in quanto SDI riconosce le seguenti nuove tipologie di decodifiche in aggiunta alle attuali:

Tipo documento

| TD16 | Integrazione fattura reverse charge interno ( NON GESTITO) |

| TD17 | Integrazione/Autofattura per acquisto servizio dall’estero (NON GESTITO) |

| TD18 | Integrazione per acquisto di beni intracomunitari (NON GESTITO) |

| TD19 | Integrazione/Autofattura per acquisto beni ex art. 17 c.2 DPR 633/72 (NON GESTITO) |

| TD21 | Autofattura per splafonamento |

| TD22 | Estrazione beni da Deposito IVA |

| TD23 | Estrazione beni da Deposito IVA con versamento dell’IVA |

| TD24 | Fattura differita di cui l’art. 21, comma 4, lett. a) |

| TD25 | Fattura differita di cui l’art. 21, comma 4, terzo periodo lett. b) |

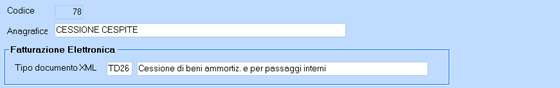

| TD26 | Cessione di beni ammortizzabili e per passaggi interni (ex art.36 DPR 663/72) |

| TD27 | Fattura per autoconsumo o per cessioni gratuite senza rivalsa |

Fatture immediate e differite, sono ora ciascuna identificata da un tipo documento diverso: TD01 e TD24/TD25. Occorre prestare la massima attenzione nell’assegnare la tipologia di documento in quanto, da essa derivano termini di trasmissione telematica differenti: 12 giorni da data fattura per le fatture immediate e entro il 15 del mese successivo per le fatture differite. Occorre invece utilizzare dei codici documento dedicati per operazioni “particolari” quali: splafonamento, estrazione di ben da deposito IVA, cessioni di cespiti, fatture per autoconsumo etc.

I tipi documento TD16-TD17-TD18-TD19 che riguardano le diverse tipologie di integrazione/Autofattura non verranno gestiti in Generazione fatture Elettroniche; resta ferma la possibilità di integrare le fatture senza che si debba trasmettere telematicamente l’operazione effettuata.

Per l’assegnazione dei tipo documento da esporre in fattura elettronica, fare riferimento alla voce di menu: Tipi documento;

In virtù delle nuove tipologie di documento XML che entrano in vigore a partire dal 1° gennaio 2021, qualora non vi sia corrispondenza 1 ad 1 rispetto ai tipi documento utilizzati nelle fatture di vendita, ad esempio per identificare le operazioni “particolari” o per distinguere fatture immediate da fatture differite, a partire dalla versione 6 sp7 di Stratega è possibile valorizzare il tipo documento XML in un’apposita causale contabile da associare alla fattura di vendita. Per l’assegnazione tramite casuale contabile dei tipo documento XML da esporre in fattura elettronica, fare riferimento alla voce di menu: Causali contabili;

Per tutte le versioni di Stratega è altresì possibile valorizzare il tipo documento XML direttamente nel programma Fatturazione Elettronica in: Anagrafica clienti Tab Fatture;

Natura Iva

| N2.1 | Non Soggette ad IVA ai sensi degli Art. da 7 a 7-septies del DPR 633/72 |

| N2.2 | Non soggette – altri casi |

| N3.1 | Non imponibile – esportazioni |

| N3.2 | Non imponibile – cessioni intracomunitarie |

| N3.3 | Non imponibile – cessioni verso San Marino |

| N3.4 | Non imponibile – operazioni assimilate alle cessioni all’esportazione |

| N3.5 | Non imponibile – a seguito di dichiarazioni d’intento |

| N3.6 | Non imponibile – altre operazioni che non concorrono alla formazione del plafond |

| N6.1 | Inversione contabile – cessione di rottami e altri materiali di recupero |

| N6.2 | Inversione contabile – cessione di oro e argento puro |

| N6.3 | Inversione contabile – subappalto nel settore edile |

| N6.4 | Inversione contabile – cessione di fabbricati |

| N6.5 | Inversione contabile – cessione di telefoni cellulari |

| N6.6 | Inversione contabile – cessione di prodotti elettronici |

| N6.7 | Inversione contabile – prestazioni comparto edile e settori connessi |

| N6.8 | Inversione contabile – operazioni settore energetico |

| N6.9 | Inversione contabile – altri casi |

A partire dal 1° gennaio 2021 i codici Natura N2, N3 e N6 non saranno più utilizzabili, in quanto sostituiti da nuovi codici più specifici. In generazione fattura elettronica non sarà più permesso l’utilizzo di questi codici a partire da tale data.

Per l’assegnazione dei nuovi codici iva da esporre in fattura elettronica, fare riferimento alla voce: codici IVA ;

Tipi ritenuta

| RT03 | Contributo INPS |

| RT04 | Contributo ENASARCO |

| RT05 | Contributo ENPAM |

| RT06 | Altro contributo previdenziale |

Con il nuovo tracciato è consentito l’inserimento di più tipologie di ritenute all’interno della stessa fattura.

Per l’assegnazione dei codici iva da esporre in fattura elettronica, fare riferimento alla voce: Anagrafica clienti Tab Ritenute

Infine diventa facoltativa l’indicazione dell’importo bollo in fattura elettronica.

Versione 3.9 (Dicembre 2020)

- Generazione Fattura Elettronica: corretto errore SQL nella generazione di fatture elettroniche con valuta estera;

- Generazione Fattura Elettronica: Aggiornato l’elenco causali ritenute XML e sostituita la causale ritenuta Z con ZO;

- Fatture di Vendita: corretto errore per le versioni di Stratega™ dalla [S6B6 SP06] alla [S6B6 SP14] nelle quali, modificando una fattura già presente, la causale di testata veniva sovrascritta con quella di default presente nei tipi documento;

CICLO ATTIVO

DESCRIZIONE DEL PROCESSO DI GENERAZIONE E INVIO FATTURE ELETTRONICHE

Il cedente/prestatore (fornitore) che emette ed invia le fatture ai propri cessionari/committenti (clienti) in formato elettronico, deve trasmettere le fatture elettroniche tramite il sistema di interscambio (d’ora in poi abbreviato in SDI) seguendo il seguente processo:

- Generazione del file XML

È la generazione del file elettronico della fattura in formato XML secondo gli standard descritti nell’apposito documento di cui al link sopra indicati. - Firma digitale del file

Il file XML deve essere obbligatoriamente firmato digitalmente se il destinatario è una PA, e facoltativamente firmato se il destinatario è B2B/B2C; per l’invio delle fatture tramite PEC si deve essere in possesso di un sistema di firma digitale se il destinatario è una PA; per l’invio delle fatture ad un intermediario questo non è necessario per cui, una volta che gli sono stati trasmessi i files XML, è lui che si preoccupa di tutto il processo di firma, invio a SDI e ricezione notifiche. - Invio del file tramite SDI

Il file XML firmato o meno, deve essere inviato al Sistema di Interscambio utilizzando uno dei sistemi previsti (fare riferimento alla documentazione sul Sistema di Interscambio):

- Direttamente dal cedente/prestatore;

- Posta elettronica CERTIFICATA;

- Tramite intermediario accreditato;

- Servizio SDICOOP;

- Sistema di trasmissione dati basato su protocollo FTP (SERVIZIOSDIFTP);

- l’interfaccia web di fruizione dei servizi “Fatture e corrispettivi”;

4. Gestione delle ricevute e delle notifiche di ricezione/rifiuto delle fatture

Una volta inviate le fatture al Sistema di Interscambio si innesca, tra quest’ultimo e il cliente destinatario (PA, B2B/B2C), un meccanismo di invio di notifiche di ricezione/scarto/impossibilità di recapito etc. Attenzione: è fondamentale monitorare queste notifiche per verificare se la fattura elettronica inviata è stata consegnata al destinatario o, in caso negativo, capire se è necessario riemetterla o, in generale, stabilire come comportarsi.

Ogni file XML inviato dal fornitore al Sistema di Interscambio viene sottoposto ad una serie rigorosa di controlli da parte dello stesso che riguardano la nomenclatura ed univocità del file trasmesso, l’integrità del documento, l’autenticità della firma, la correttezza del formato elettronico della fattura, la validità dei dati contenuti nel file e l’univocità della fattura trasmessa per numero e data fattura.

Se i controlli danno un esito negativo, SDI, entro 5 giorni dal ricevimento del file, invia al trasmittente una notifica di scarto, in caso contrario provvede alla trasmissione del documento al destinatario.

Se la trasmissione al cliente destinatario ha esito positivo viene inviata al trasmittente una ricevuta di consegna.

Se, per problemi tecnici o di altra natura SDI non riesce a recapitare la fattura elettronica al destinatario (ad esempio casella PEC destinatario piena), il trasmittente può ricevere le seguenti notifiche:

- Notifica di mancata consegna SDI ritenta l’invio per 10 giorni;

- Impossibilità di recapito: SDI, se dopo 10 giorni di tentativi non riesce a recapitare la fattura, invia al cedente una attestazione di avvenuta trasmissione della fattura con impossibilità di recapito.

- Solo per le fatture trasmesse a PA, in aggiunta alle precedenti notifiche, è possibile riceverne di aggiuntive. La PA destinataria infatti, una volta ricevuta la fattura, ha tempo 15 giorni per inviare a SDI una notifica di ricezione o di rifiuto del documento. Se, entro i 15 giorni, il destinatario notifica l’avvenuta elaborazione della fattura a SDI, quest’ultimo provvede ad inviare al trasmittente una notifica di esito nella quale evidenzia la decisione del destinatario in merito all’accettazione o meno della fattura. Se invece, passati i 15 giorni, il destinatario non comunica nulla a SDI, quest’ultimo provvede ad inviare, sia al trasmittente che al destinatario, una notifica di decorrenza dei termini che dichiara chiuso il processo relativo a quella fattura.

ATTENZIONE: i clienti B2B e B2C, a differenza dei clienti di tipo PA, non possono in alcun modo rifiutare le fatture una volta che sono state inoltrate a SDI, a meno che SDI scarti la fattura per la presenza di errori ed in tal caso è possibile ritrasmettere a SDI una nuova fattura elettronica. Potrebbe capitare che nel rapporto di vendita fra cliente e fornitore la fattura riporti un dato non corretto o non atteso (ad esempio un prezzo è sbagliato, oppure manca uno sconto, etc.). In questo caso il cessionario (cliente) deve contattare il cedente (fornitore) affinché emetta una opportuna nota di variazione. Infine è necessario generare una nuova fattura di vendita da trasmettere a SDI.

5.Conservazione digitale a norma delle fatture elettroniche e delle notifiche

È possibile delegare questa operazione a SDI tramite apposita opzione dal portale “Fatture e Corrispettivi” oppure utilizzare i servizi di conservazione degli intermediari abilitati.

MODALITA’ DI UTILIZZO MODULO FATTURAZIONE ELETTRONICA

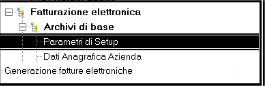

Il modulo fatturazione Elettronica è un eseguibile esterno accessibile alla voce di menu: [Fatturazione Elettronica]

Prima di procedere con la generazione e l’invio delle fatture elettroniche, è necessario:

• controllare i dati anagrafici dell’azienda dalla voce di menu di Stratega: [Manutenzione Sistema] / [Tabelle di Sistema] / [Anagrafica Azienda] i quali devono essere compilati in modo ineccepibile pena l’impossibilità di procedere con il processo di fatturazione o la trasmissione di fatture elettroniche riportanti dati errati:

o Ragione Sociale

o Partita IVA e Codice Fiscale

o Indirizzo e Città

o Nome e Cognome SOLO SE DITTA INDIVIDUALE

• compilare le informazioni richieste nel tracciato della fattura elettronica. A tale scopo, si elencano tutti gli archivi di base che devono essere opportunamente valorizzati con i nuovi campi messi a disposizione nelle voci di menu: [Fatturazione Elettronica] / [Archivi di Base].

Dopo aver compilato tutti i dati aggiuntivi e aver verificato la validità dei dati fiscali dell’Anagrafica Azienda, si consiglia di generare la prima fattura elettronica e visualizzarla con l’apposito tasto di visualizzazione per verificare la validità dei dati presenti. Infine controllare la fattura elettronica dall’apposito link messo a disposizione da Agenzia delle Entrate che si trova nell’ultima pagina di questa sezione del manuale.

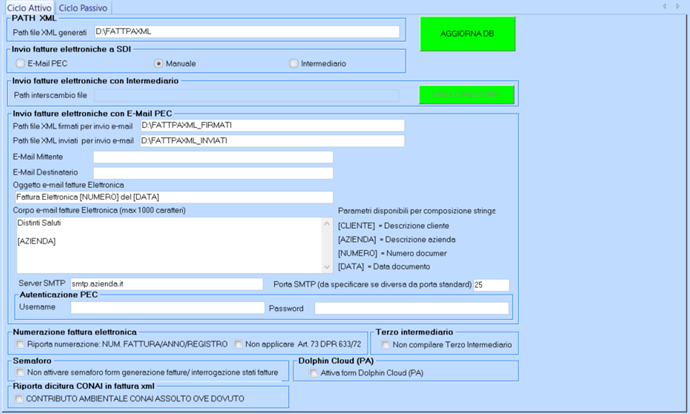

Parametri di setup

(eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base])

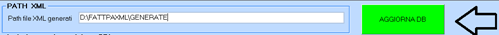

Riquadro [PATH XML]: deve essere indicata la cartella per il salvataggio dei file XML generati.

Riquadro [Invio Fatture Elettroniche a SDI]: indica la modalità con la quale si inviano le fatture elettroniche a SDI, a scelta fra:

- Manuale: se si è scelto un intermediario esterno ad esempio il commercialista, la banca, o software di terze parti. In tal caso l’utilizzo del modulo fattura elettronica si limita alla sola generazione dei file XML;

- E-mail PEC: invio fatture elettroniche tramite e-mail PEC direttamente al sistema di interscambio;

- Intermediario: invio fatture elettroniche all’intermediario prescelto da Dolphin. In tal caso è necessario aver prima sottoscritto apposito contratto di delega (esterno a Dolphin);

Riquadro [Invio Fatture Elettroniche con Intermediario]: è possibile valorizzare la cartella di interscambio fatture elettroniche con l’intermediario prescelto da Dolphin. La cartella è soggetta a sincronizzazione.

Riquadro [Invio Fatture Elettroniche con E-Mail PEC]: Indicare questi parametri se si intende inviare le fatture elettroniche tramite modalità e-mail PEC:

- l’indirizzo e-mail di tipo PEC prescelto per l’invio delle fatture in formato XML;

- L’indirizzo e-mail PEC destinatario delle fatture: può essere l’indirizzo PEC del sistema di interscambio (SDI) il cui indirizzo di default è: sdi01@pec.fatturepa.it, oppure l’indirizzo messo a disposizione da un intermediario diverso da quello messo a disposizione da Dolphin (es.: commercialista/banca etc.);

- Oggetto dell’e-mail: componibile con testo libero e parametri a scelta fra cliente, azienda, numero e data fattura.

- Corpo dell’e-mail: componibile con testo libero e parametri a scelta fra cliente, azienda, numero e data fattura.

- Server SMTP: l’invio avverrà tramite l’applicazione Stunnel.exe che deve essere avviata;

- Username PEC mittente;

- Password PEC mittente;

- Porta SMTP

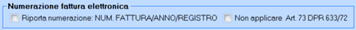

Riquadro [Numerazione Fattura Elettronica]: Se è presente nella stampa fatture e registri di vendita la numerazione particolare: numero fattura/anno/registro spuntare il flag [Riporta Numerazione]. In quanto la numerazione riportata nei registri delle fatture deve coincidere con la numerazione delle fatture indicata nel file XML.

Se le fatture non vengono emesse secondo modalità e termini stabiliti con decreto ministeriale ai sensi dell’articolo 73 del DPR 633/72, spuntare il flag apposito [Non applicare Art. 73 DPR 633/72].

Riquadro [Terzo Intermediario]: il flag [Non Compilare Terzo Intermediario] serve per non far compilare la sezione terzo intermediario o soggetto emittente nel file fattura elettronica. Può essere utilizzato da chi utilizza un intermediario diverso dall’intermediario prescelto da Dolphin, che deve essere appositamente indicato nell’anagrafica azienda della fatturazione elettronica.

Riquadro [Semaforo]: la schermata di generazione e invio delle fatture elettroniche è sottoposta a semaforo (solo a partire da versioni [S6B6 SP14] e successive di Stratega™), ovvero è utilizzabile da un solo utente alla volta. Per le versioni di Stratega precedenti la versione 6 SB6 SP14 il flag [Non Attivare Semaforo…] viene automaticamente compilato in fase di installazione modulo.

Riquadro [Dolphin Cloud]: è possibile attivare la schermata di trasmissione fatture elettroniche esclusivamente verso la pubblica amministrazione all’intermediario prescelto da Dolphin per chi ha già attivo dal 2014 un servizio di fornitura.

Riquadro [Riporta dicitura CONAI in fattura xml]: se attivo il flag viene inserita l’omonima dicitura nel corpo della fattura elettronica. È presente inoltre il tasto [AGGIORNA DB]

da utilizzare per l’installazione manuale di aggiornamenti al modulo.

Archivi Di Base

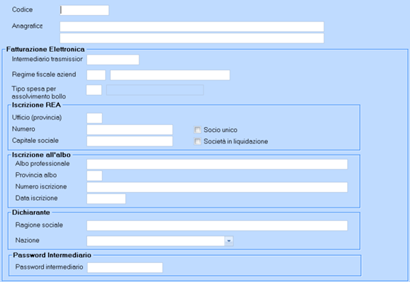

ANAGRAFICA AZIENDA

eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base]) Effettuare la ricerca dell’anagrafica azienda (tasto trova

per la quale predisporre l’invio delle fatture elettroniche, tramite i filtri messi a disposizione: [Codice] e [Anagrafica] azienda.

N.B.: non è possibile inserire o eliminare anagrafiche aziende da questa funzione

Nella schermata è possibile compilare:

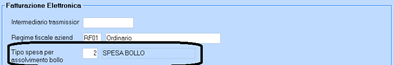

• Intermediario Trasmissione: il campo è facoltativo. Può essere compilato quando l’intermediario incaricato della trasmissione delle fatture elettroniche (es.: Commercialista / Banca etc.) ne richiede espressamente la valorizzazione all’interno della fattura elettronica. In tal caso è necessario prima caricare una anagrafica cliente relativa alla società che svolge il ruolo di intermediario per la trasmissione delle fatture. Infine è necessario indicare il codice cliente nel nuovo campo messo a disposizione;

• Regime Fiscale Azienda: il campo è obbligatorio. Selezionare un’opzione fra quelle messe a disposizione (come da elenco SDI);

• Tipo spesa: valorizzare il tipo spesa utilizzato in Stratega™ relativo alla spesa di bollo; di fatto è obbligatorio definire almeno questo tipo di spesa, anche se normalmente non viene gestita la tabella spese;

• Iscrizione REA: compilare le informazioni relative se l’azienda è iscritta a tale registro;

• Iscrizione all’albo: compilare le informazioni relative, se l’azienda è iscritta ad un albo;

• Dichiarante: se diverso da persona fisica, indicare la ragione sociale; indicare inoltre la nazione del dichiarante, se diversa dall’Italia;

• Password Intermediario: campo riservato a Dolphin (da non modificare);

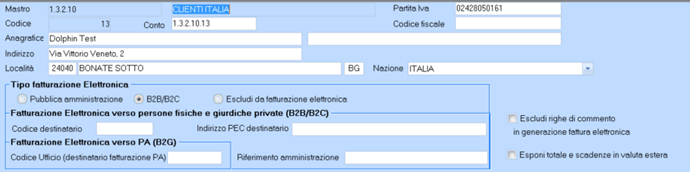

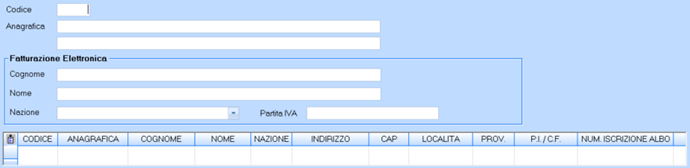

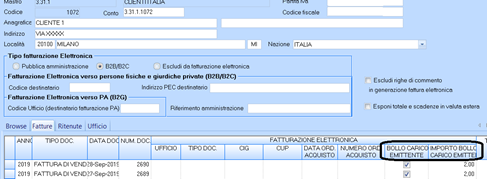

ANAGRAFICA CLIENTI

(eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base]) Effettuare la ricerca delle anagrafiche clienti (tasto trova

per la quale predisporre l’invio delle fatture elettroniche, tramite i filtri messi a disposizione: [Conto], [Anagrafica] e [Indirizzo].

➔ N.B.: non è possibile inserire o eliminare anagrafiche clienti da questa funzione

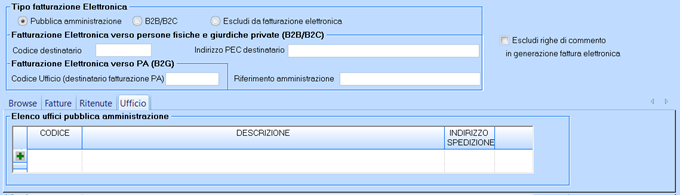

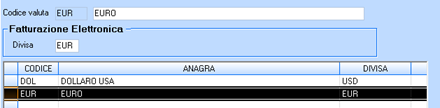

Per prima cosa è necessario valorizzare il riquadro [Tipo Fatturazione Elettronica] a scelta fra:

- Pubblica Amministrazione;

- B2B/B2C: fatturazione verso persone fisiche e giuridiche private;

- Nessuno: esclude l’anagrafica dall’emissione della fattura elettronica (da valorizzare ad esempio per clienti esteri per il quale non si intende inviare fattura elettronica a SDI);

Nel caso il destinatario della fattura sia una pubblica amministrazione:

- è obbligatorio caricare nel Tab[Ufficio], il/i codici ufficio al quale è destinata la fattura, con descrizione appartenente all’Amministrazione di cui all’articolo 1 del DM 03 aprile 2013, N. 55; il suo valore deve corrispondere a quello presente nel campo Codice Ufficio UNIVOCO riportato nella rubrica “Indice PA” disponibile al seguente link: WWW.INDICEPA.GOV.IT

- Nel caso la Pubblica amministrazione abbia più uffici, è possibile associare un indirizzo di spedizione fra quelli disponibili per il cliente: se la fattura riporta tale indirizzo di spedizione, verrà automaticamente associato il relativo codice ufficio in fase di scrittura fattura elettronica.

- Nel caso in cui la pubblica amministrazione che riceve la fattura elettronica non sia in grado di leggere le righe di commento della fattura riportate nel file XML, attivare il flag [Escludi righe di commento in generazione fattura elettronica].

- Successivamente alla compilazione del Tab [Ufficio], in testata cliente è possibile indicare l’ufficio di default da utilizzare per l’invio delle fatture elettroniche (nel caso sia uno solo).

- Riferimento amministrazione: da indicare solo se richiesto dalla pubblica amministrazione;

Nel caso il destinatario della fattura sia di tipo B2B/B2C:

• È possibile compilare il codice destinatario e/o l’indirizzo PEC destinatario per la fatturazione elettronica se comunicati dal proprio cliente. Se il cliente non possiede un codice destinatario, la procedura di generazione fattura elettronica assegnerà in automatico tale valore: con sette zeri “0000000” se cliente di nazionalità italiana, oppure sette X “XXXXXXX” se cliente di nazionalità estera/membro CEE come previsto dal protocollo 89757/2018 in merito alle regole tecniche per l’emissione della fattura;

• Se il cliente destinatario non possiede un codice destinatario o un indirizzo e-mail PEC, la fattura elettronica verrà comunque generata ed inviata al sistema di interscambio (SDI). Visionare a tal proposito il punto 3 “Recapito della fattura elettronica” presente nelle Regole tecniche per l’emissione e la ricezione delle fatture elettroniche.

• RIFERIMENTO AMMINISTRAZIONE: da indicare solo se richiesto dalla pubblica amministrazione;

• ESPONI TOTALE E SCADENZE IN VALUTA ESTERA: se acceso il flag attiva l’omonimo comportamento nell’esposizione dell’importo totale del documento, degli importi delle scadenze e del codice Divisa estero in fattura elettronica, nei casi in cui la valuta di emissione indicata in fattura è diversa dalla valuta di conto;

Per entrambe le tipologie di cliente è possibile compilare i seguenti dati aggiuntivi:

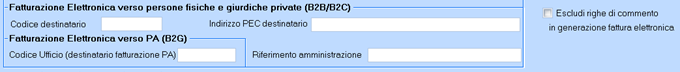

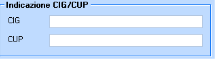

[RIT] Nel Tab [RITENUTE]: se per il cliente è presente una ritenuta d’acconto, completare obbligatoriamente i campi:

• TIPO RITENUTA: a scelta fra i valori precaricati;

• CAUSALE PAGAMENTO: a scelta fra i valori precaricati;

• TIPO CASSA: se per il cliente è presente una ritenuta Enasarco, si deve completare obbligatoriamente il campo [Tipo Cassa] con la sigla ‘TC07’;

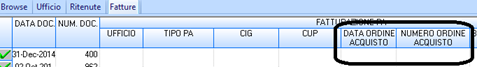

Nel Tab [FATTURE] compare l’elenco di tutte le fatture emesse per il cliente in ordine cronologico decrescente. È possibile compilare le informazioni:

• Ufficio: può essere compilato se l’ufficio destinatario della fattura è diverso dall’ufficio di default (indicato in testata cliente), o dagli uffici collegati agli indirizzi di spedizione cliente (indicati nella Tab [UFFICIO]).

• Tipo documento XML: da valorizzare per indicare se, nei tipi documento di Stratega o nelle causali contabili, non è presente una tipologia che identifichi casi particolari quali: cessione di cespiti, estrazione di beni da Deposito IVA, fatture per autoconsumo etc.

L’associazione diretta del tipo di documento XML in questa schermata è prioritaria rispetto al tipo documento XML indicato nella causale contabile e nei tipi documento;

• Codice CIG/CUP: da compilare se nella versione di Stratega™ in uso NON sono presenti i campi specifici;

• Bollo a Carico Emittente: da compilare qualora l’accordo fra le parti preveda che l’importo del bollo non venga addebitato al cliente;

• Importo Bollo a Carico Emittente: importo del bollo a carico emittente, da compilare se si è spuntato il precedente flag [Bollo a Carico Emittente].

• Data e Numero Ordine d’Acquisto: se la fattura non evade un ordine di vendita nel quale sono riportati i riferimenti all’ordine di acquisto rilasciato dal cliente è possibile indicare tale informazione in questi appositi campi;

Nella Tabella [Fatturazione Elettronica LOG Invio] viene segnalato il numero progressivo, la data di generazione fattura elettronica e il flag e-mail inviata relativa alla fattura selezionata.

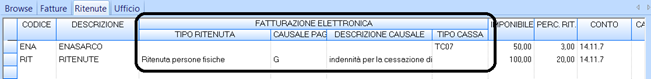

VALUTE

(eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base])

Effettuare la ricerca delle valute utilizzate nelle fatture di vendita (tasto trova:

tramite i filtri messi a disposizione: [Codice] e [Anagrafica].

➔ N.B.: non è possibile inserire o eliminare valute da questa funzione.

Nella schermata è obbligatorio compilare:

- Divisa: tipo di valuta utilizzata per l’indicazione degli importi espressa secondo lo standard ISO 4217 alpha-3:2001.

ATTENZIONE: è sufficiente compilare solo la divisa per la valuta Euro che è: EUR. Se le fatture sono emesse in valute diverse dalla valuta Euro il programma di generazione fatture elettroniche convertirà tutti gli importi presenti in fattura in Euro applicando il cambio presente nella fattura di vendita, poiché il tracciato della fattura elettronica ammette SOLO importi espressi in Euro e non in altre valute.

VETTORE

(eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base])

Effettuare la ricerca delle Anagrafiche Vettore utilizzate nelle fatture di vendita (Button [TROVA][F4]:

tramite i filtri messi a disposizione: [Codice] e [Anagrafica].

➔ N.B.: non è possibile inserire o eliminare vettori da questa funzione

Nella schermata è possibile compilare:

- Cognome e Nome: da valorizzare se il vettore è un’impresa individuale.

- Nazione: da valorizzare se diversa da Italia.

- Partita IVA: da valorizzare ove possibile (questo è utile per utenti con vecchie versioni che non prevedevano la Partita IVA nell’Anagrafica dei Vettori).

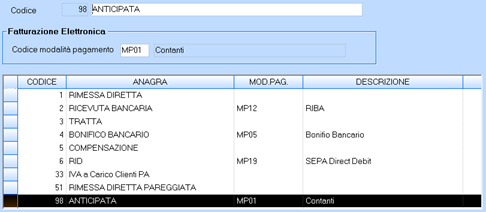

DATI SCADENZE

(eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base]) Effettuare la ricerca delle Scadenze utilizzate nelle fatture di vendita (tasto trova:

tramite i filtri messi a disposizione: [Codice] e [Anagrafica].

➔ N.B.: non è possibile inserire o eliminare scadenze da questa funzione

Nella schermata è possibile compilare: [Codice Modalità Pagamento]. Il campo è a scelta fra i valori messi a disposizione da ADE:

MP01 contanti

MP02 assegno

MP03 assegno circolare

MP04 contanti presso Tesoreria

MP05 bonifico

MP06 vaglia cambiario

MP07 bollettino bancario

MP08 carta di pagamento

MP09 RID

MP10 RID utenze

MP11 RID veloce

MP12 RIBA

MP13 MAV

MP14 quietanza erario

MP15 giroconto su conti di contabilità speciale

MP16 domiciliazione bancaria

MP17 domiciliazione postale

MP18 bollettino di c/c postale

MP19 SEPA Direct Debit

MP20 SEPA Direct Debit CORE

MP21 SEPA Direct Debit B2B

MP22 Trattenuta su somme già riscosse

MP23 PagoPA

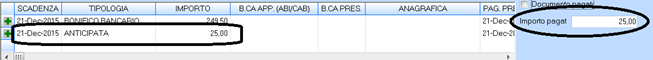

ATTENZIONE: se nella sezione totali delle fatture di vendita è presente un valore in [Importo pagato].

è necessario valorizzare la modalità di pagamento nella tipologia di scadenza relativa all’importo pagato in fattura.

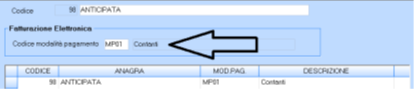

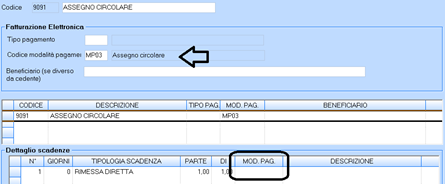

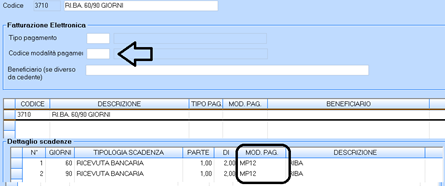

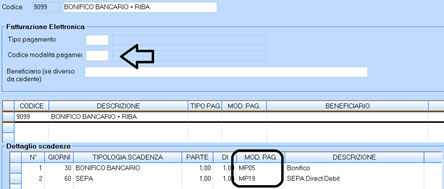

MODALITA’ DI PAGAMENTO

eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base]) Effettuare la ricerca delle modalità di pagamento utilizzate nelle fatture di vendita (tasto trova:

tramite i filtri messi a disposizione: [Codice] e [Anagrafica].

➔ NB: non è possibile inserire o eliminare modalità di pagamento da questa funzione

Nella schermata è possibile compilare:

• Tipo pagamento: il campo è facoltativo, a scelta fra i valori precaricati;

TP01 pagamento a rate

TP02 pagamento completo

TP03 anticipo

Se non indicato, in fase di generazione fattura elettronica viene assegnato automaticamente in base al numero di scadenze presenti in fattura:

o se presente una sola scadenza viene assegnato il valore TP02;

o se presenti più scadenze (ad esclusione del tipo 33 IVA Split Payment) viene assegnato il tipo TP01;

• Codice modalità pagamento: il campo è facoltativo, a scelta fra i valori precaricati;

o Se non indicato viene riportato in fattura elettronica il codice pagamento indicato nella tabella scadenze;

o Se non indicato né nella condizione di pagamento né nella tipologia di scadenza viene segnalato errore in fase di generazione fattura elettronica;

o Se è indicato sia nella condizione di pagamento che nella tipologia di scadenza, viene riportato in fattura elettronica il codice presente nella modalità di pagamento;

• Beneficiario: estremi anagrafici del beneficiario del pagamento, utilizzabile se si intende indicare un beneficiario diverso dal cedente/prestatore;

Nella schermata, è anche visibile l’elenco delle scadenze relativo alla condizione di pagamento selezionata (l’elenco non è modificabile).

Esempi di compilazione condizioni di pagamento

Esempio 1: condizione di pagamento senza corrispondenza nella tabella scadenze.

In questo caso è necessario compilare il codice modalità di pagamento con la tipologia corrispondente a scelta fra i valori messi a disposizione da AdE;

Esempio 2: condizione di pagamento con corrispondenza nella tabella scadenze.

In questo caso non è necessario compilare il codice modalità di pagamento con la tipologia corrispondente, in quanto già compilato correttamente nella tabella scadenze.

Esempio 3: condizione di pagamento mista (con diverse tipologie di scadenze).

In questo caso non deve essere compilato il codice modalità di pagamento, ma devono essere invece presenti le diverse tipologie di scadenze con le modalità di pagamento compilate.

Esempio 4: condizione di pagamento e “Importo pagato” presente in fattura di vendita.

In questo caso compilare la modalità di pagamento come nei precedenti esempi a seconda che si ricada nel caso 1,2 o 3. In aggiunta, è necessario aver valorizzata la tipologia di scadenze utilizzata per gli “importi pagati” in fattura che non compare nell’elenco scadenze della modalità di pagamento.

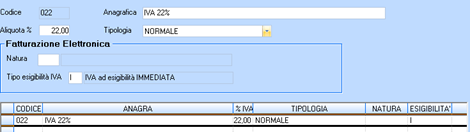

CODICI IVA

(eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base]) Effettuare la ricerca dei codici iva utilizzati nelle fatture di vendita (tasto trova

tramite i filtri messi a disposizione: [Codice], [Anagrafica], [Aliquota], [Tipologia].

➔ NB: non è possibile inserire o eliminare Codici IVA da questa funzione

Nella schermata è possibile compilare:

- Natura: è da valorizzare per tipologia di IVA diversa da NORMALE, a scelta fra i valori precaricati:

| N1 | Escluse ex art.15 |

| N2 | Non soggette **NON VALIDO DAL 2021** |

| N2.1 | Non soggette ai sensi art. Da 7 a 7-septies |

| N2.2 | Non soggette: altri casi |

| N3 | Non imponibili **NON VALIDO DAL 2021** |

| N3.1 | Non imponibili: esportazioni |

| N3.2 | Non imponibili: cessioni intracomunitarie |

| N3.3 | Non imponibili: cessioni verso San Marino |

| N3.4 | Non imponibili: op. assimilate a cessioni esport. |

| N3.5 | Non imponibili: a seguito dichiarazioni intento |

| N3.6 | Non imponibili: altre op. che non formano plafond |

| N4 | Esenti |

| N5 | Regime del margine |

| N6 | Inversione contabile **NON VALIDO DAL 2021** |

| N6.1 | Inversione contabile: cessione rottami/mat. recup |

| N6.2 | Inversione contabile: cessione di oro e argento |

| N6.3 | Inversione contabile: subappalto settore edile |

| N6.4 | Inversione contabile: cessione di fabbricati |

| N6.5 | Inversione contabile: cessione di telefoni cell. |

| N6.6 | Inversione contabile: cessione di prodotti elet. |

| N6.7 | Inversione contabile: prestazioni edili e affini |

| N6.8 | Inversione contabile: operaz. settore energetico |

| N6.9 | Inversione contabile: altri casi |

| N7 | IVA assolta in altro stato UE |

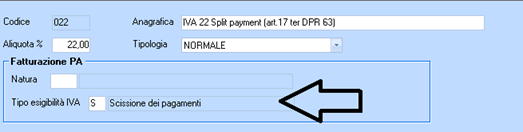

- Tipo esigibilità IVA: il campo è obbligatorio, a scelta fra i valori precaricati;

| D | IVA ad esigibilità DIFFERITA |

| I | IVA ad esigibilità IMMEDIATA |

| S | Scissione dei pagamenti |

SPLIT PAYMENT

Con l’entrata in vigore dello “Split Payment” a partire dal 1° gennaio 2015, le scadenze elencate nel file XML sono solo quelle relative alla quota IMPONIBILE della fattura.

Per questa casistica, la tipologia di Esigibilità IVA da indicare è “S” (Scissione dei pagamenti).

Per ulteriori chiarimenti in merito alla configurazione di Stratega, leggere l’apposito Capitolo [Split Payment].

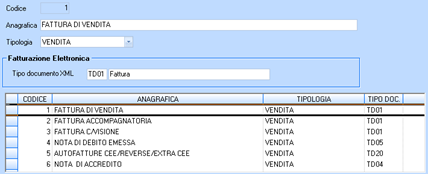

TIPI DOCUMENTO

(eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base]) Effettuare la ricerca dei tipi documento utilizzati nelle fatture di vendita (tasto trova

tramite i filtri messi a disposizione: [Codice], [Anagrafica], [Tipologia].

➔ NB: non è possibile inserire o eliminare tipi documento da questa funzione

Nella schermata è obbligatorio compilare:

– Tipo documento XML: a scelta fra i valori precaricati; La mancata compilazione del campo comporta l’esclusione dalla generazione delle fatture elettroniche:

| TD01 | Fattura |

| TD02 | Acconto/anticipo su fattura |

| TD03 | Acconto/anticipo su parcella |

| TD04 | Nota di credito |

| TD05 | Nota di debito |

| TD06 | Parcella |

| TD07 | Fattura semplificata |

| TD08 | Nota di credito semplificata |

| TD09 | Nota di debito semplificata |

| TD20 | Autofattura |

| TD21 | Autofattura per splafonamento |

| TD22 | Estrazione beni da depositi IVA |

| TD23 | Estrazione beni da depositi IVA con versamento IVA |

| TD24 | Fattura differita di cui art. 21 comma 4, lett. a |

| TD25 | Fattura differita per triangolazione interna |

| TD26 | Cessione di beni ammortiz. e per passaggi interni |

| TD27 | Fattura per autoconsumo/cessioni gratuite senza r. |

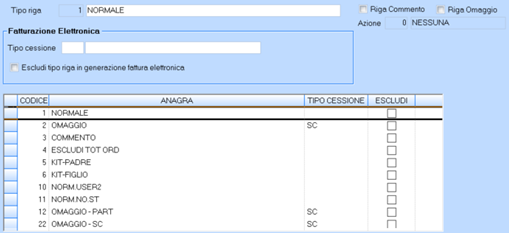

TIPI RIGA

(eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base]) Effettuare la ricerca dei tipi di riga utilizzati nelle fatture di vendita (tasto trova:

➔ NB: non è possibile inserire o eliminare tipi riga da questa funzione

Nella schermata è possibile compilare:

• Tipo Cessione:

o Se nelle fatture di vendita sono presenti tipi riga omaggio, è necessario assegnare il campo Tipo Cessione, a scelta fra:

▪ SC Sconto

▪ PR Premio

▪ AB Abbuono

▪ AC Spesa Accessoria

o Se nel dettaglio righe della fattura di vendita è presente una spesa accessoria (es.: TRASPORTO), è necessario:

- identificare tale spesa creando un nuovo tipo riga in Stratega™;

- valorizzare il [Tipo Cessione] con il valore: “AC Spesa accessoria”;

- nel corpo della fattura sostituire alla tipologia di riga “Normale”, la nuova tipologia “Spesa accessoria”;

(Questa operazione non è necessaria se la spesa accessoria è indicata nella sezione [Spese] della fattura di vendita di Stratega);

• Escludi tipo riga in generazione fattura elettronica: l’accensione del flag determina l’esclusione di tutte le righe presenti nelle fatture di vendita aventi questa tipologia dalla generazione della fattura elettronica. È possibile escludere solamente tipi di riga commento o un solo tipo di riga [KIT]: a scelta fra riga padre o riga di dettaglio (ad esempio per righe di commento interne che non vengono esposte nella stampa della fattura di vendita, o per righe kit di dettaglio il cui imponibile non viene conteggiato nel totale della fattura).

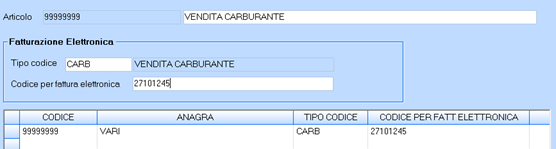

ANAGRAFICA ARTICOLI

(eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base]) Effettuare la ricerca dei codici articoli utilizzati nelle fatture di vendita (tasto trova

➔ NB: non è possibile inserire o eliminare codici articoli da questa funzione

È possibile compilare:

- Tipo codice: qualora sia necessario indicare nella fattura elettronica una specifica tipologia articolo, è possibile assegnare delle tipologie “particolari” di articoli ([tasto destro del mouse] → [Gestione][Ctrl+7] inserire la nuova tipologia che verrà riportata nella fattura elettronica);

- Codifica per fattura elettronica: se compilata, nella fattura elettronica verrà riportato questo codice al posto del codice articolo originale presente nella fattura di vendita;

Nel caso di vendita di carburante, è necessario indicare in fattura elettronica che la tipologia di articolo sia “CARB” e il codice articolo deve essere il codice di riferimento per i prodotti energetici della tabella TA13 pubblicata sul sito dell’AdE.

Visionare a tal proposito il punto 1 “Fattura elettronica e carburanti” presente nella Circolare 13/E del 2 luglio 2018.

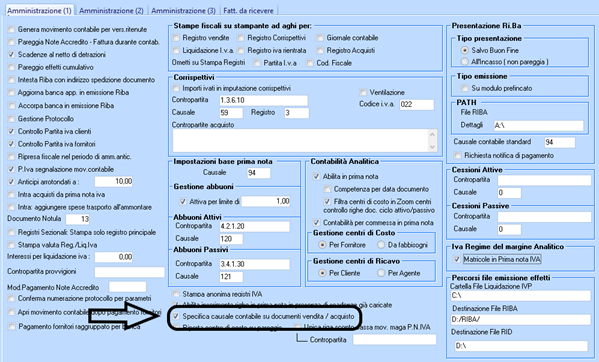

DATI CAUSALI CONTABILI

(eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base])

Effettuare la ricerca dei codici articoli utilizzati nelle fatture di vendita (tasto trova

➔ NB: non è possibile inserire o eliminare codici articoli da questa funzione

È possibile compilare:

• Tipo Documento XML: qualora sia necessario identificare una tipologia “particolare” di fattura, è possibile associale alla causale contabile indicata nella fattura di vendita la specifica tipologia di documento XML che verrà indicata in fatturazione elettronica. La tipologia di documento XML indicata nella causale contabile è prioritaria rispetto alla codifica indicata nella Tabella [TIPI DOCUMENTO];

NB: l’indicazione della causale contabile nella fattura di vendita è attiva a partire da [S6B6 SP7] di Stratega.

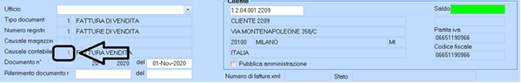

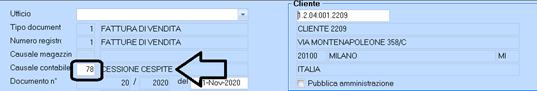

Come assegnare la causale contabile in Fattura di vendita

(eseguibile STRATEGA: [Ciclo Attivo] [Fattura di Vendita]

Per prima cosa è necessario verificare che sia possibile modificare la causale contabile in Fatture di vendita.

Nel caso non fosse possibile modificare la casuale contabile è necessario accedere alla voce di menu [Manutenzione di sistema] / [Setup parametri applicazione] e posizionarsi nella tab [Amministrazione / Amministrazione (1)] e attivare il flag [Specifica Causale Contabile su Documento Vendita/Acquisto].

Dopo aver salvato l’impostazione, chiudere il programma Fatture di vendita e riaprirlo per leggere la nuova impostazione di Setup.

A questo punto è possibile assegnare direttamente in Fattura di vendita la causale contabile specifica per la quale è stata associato in precedenza un tipo documento XML particolare (es.: cessione cespite).

Altre Tabelle

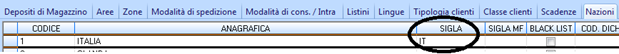

NAZIONI

(eseguibile Stratega™: [Archivi di Base] / [Altre Tabelle])

Il codice nazione della fattura elettronica deve essere espresso secondo lo standard ISO 3166-1 alpha-2 code (elenco completo codici ISO luoghi consultabile alla pagina http://it.wikipedia.org/wiki/ISO_3166-1_alpha-2). In Stratega™ tale codice è valorizzabile nella colonna [Sigla]dell’Anagrafica [Nazioni]. Verificare pertanto che le sigle nazioni presenti siano conformi a tale standard.

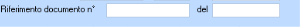

FATTURE DI VENDITA

eseguibile Stratega™: [Ciclo Attivo] / [Fatture di Vendita])

Se il documento da trasmettere fa riferimento ad una fattura precedentemente trasmessa (es.: invio di nota di credito e/o di fatture di conguaglio a fronte di precedenti fatture di acconto), è possibile indicare in testata documento i campi: [Riferimento documento n.] e data [del].

RIFERIMENTO ORDINE DI ACQUISTO

Questi riferimenti vengono riportati in fattura elettronica nell’ordine di priorità sottostante:

1 -DA ANAGRAFICA CLIENTI

(eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica] / [Archivi di Base])

Come già indicato in precedenza, è possibile indicare numero e data ordine di acquisto rilasciato dalla pubblica amministrazione nel Tab [FATTURE] nella voce di menu [Dati Anagrafica Clienti].

2-DA ORDINE DI VENDITA

(eseguibile Stratega™ [Ciclo attivo] / [Ordine da Cliente])

Se la fattura da trasmettere fa riferimento ad un ordine cliente presente in Stratega™, è possibile inserire in tale ordine il numero e la data dell’ordine di acquisto indicato dal cliente nei campi: [Rif. Numero] e Data [Del].

3-DA GESTIONE CONTRATTI

(eseguibile Stratega™ [CRM Service Manager] / [Gestione Contratti e Progetti])

Se la fattura da trasmettere arriva da una delle fatturazioni CRM di Stratega™ (Rapportini, Canoni, Copie), nell’[Anagrafica Contratti] può essere valorizzato il numero e la data dell’ordine di acquisto indicato dal cliente nei campi: [Protocollo] e data [Del].

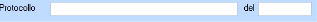

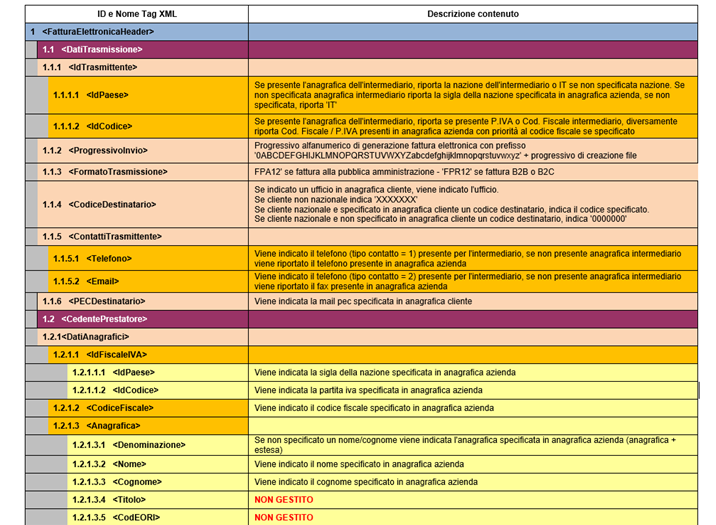

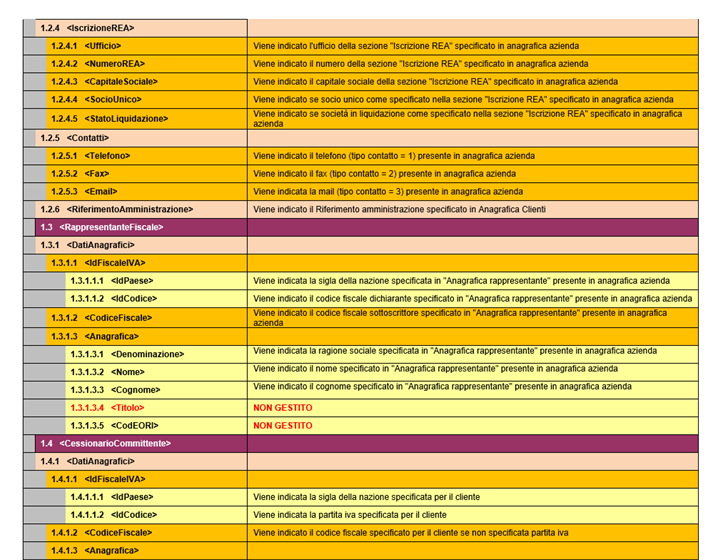

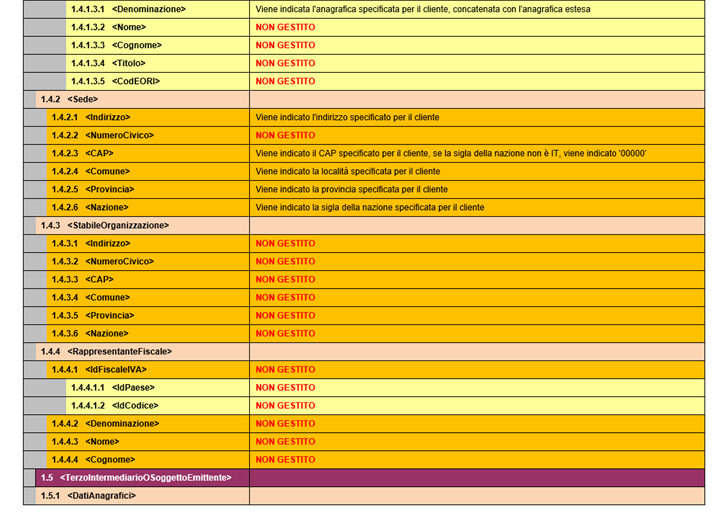

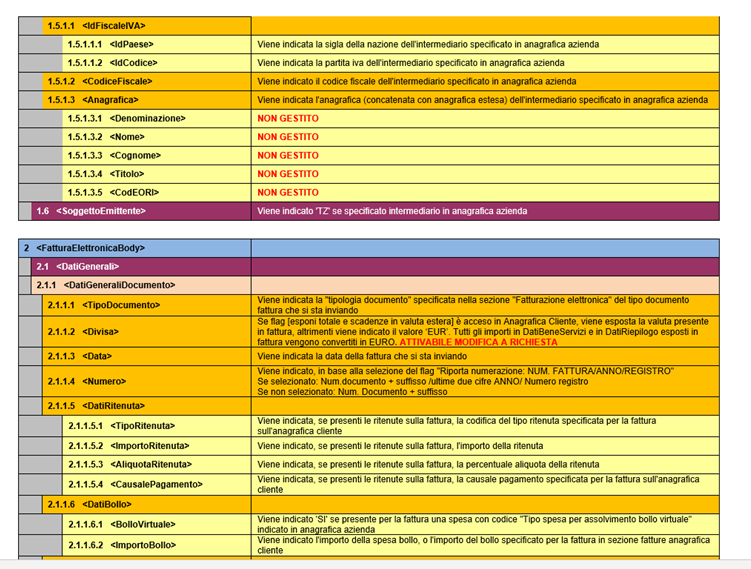

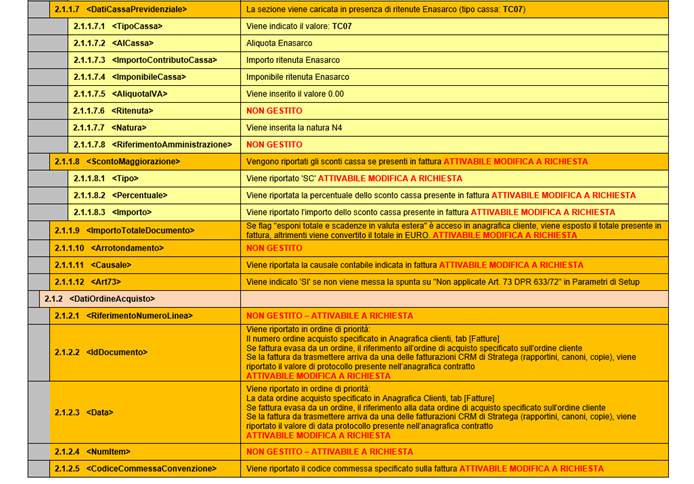

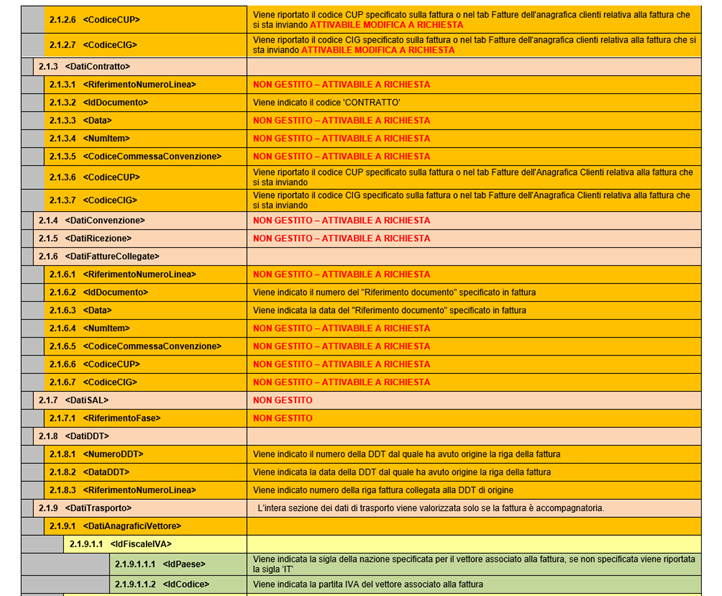

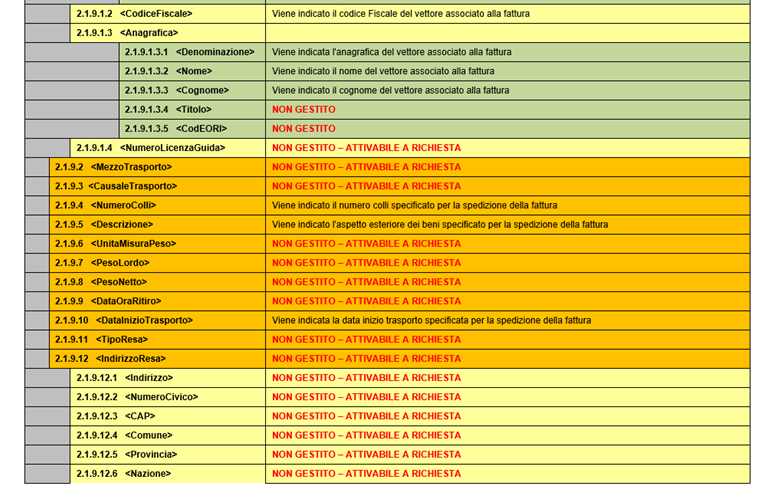

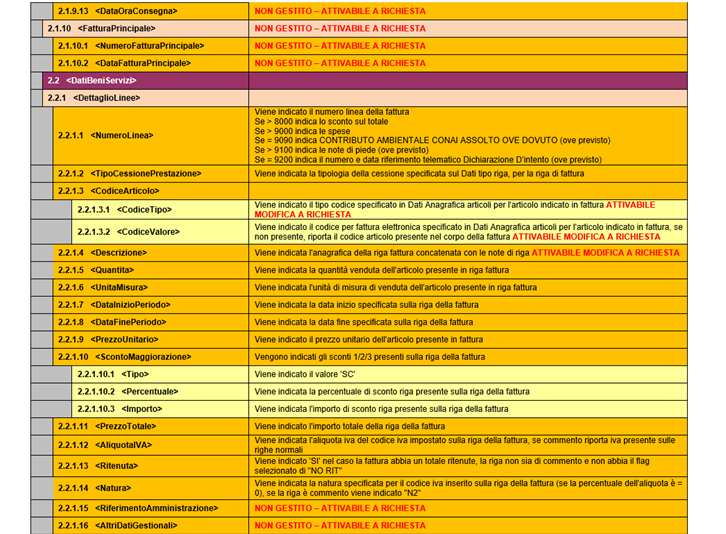

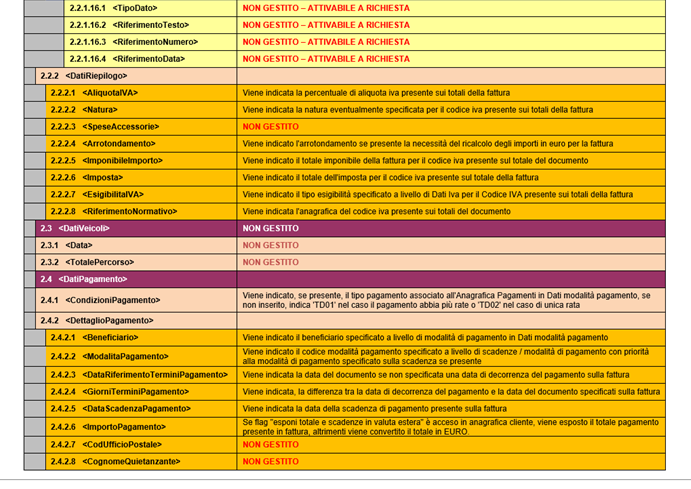

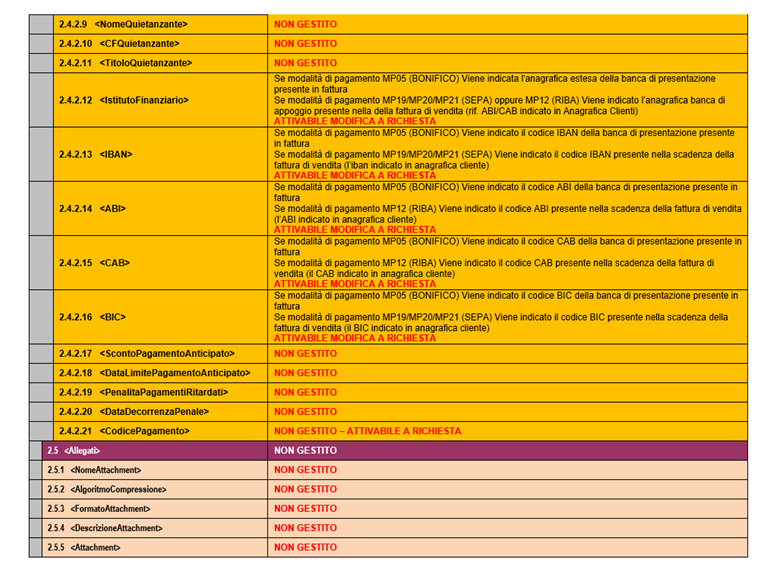

RAPPRESENTAZIONE TABELLARE DEI DATI FATTURA ELETTRONICA

Nel file XML della fattura elettronica vengono riportati tutti i dati obbligatori sulla base delle casistiche di fatturazione gestite da Stratega. Ci sono alcune problematiche che non vengono prese in considerazione in quanto non gestite dal programma. Per il dettaglio facciamo riferimento allo schema seguente che replica esattamente quello del tracciato record del file da inviare.

Per maggiori informazioni in merito all’attivazione a richiesta di alcuni tag XML, si consiglia di contattare il proprio commerciale di riferimento.

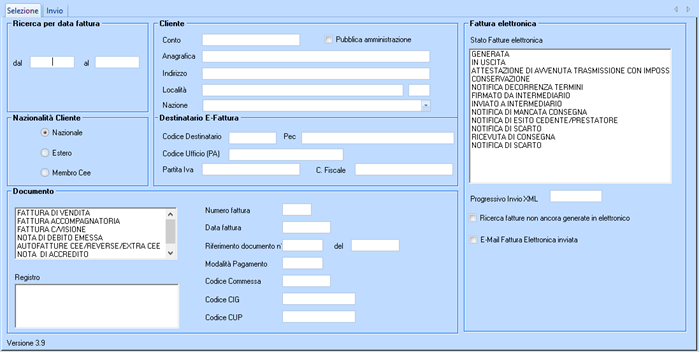

GENERAZIONE FATTURA ELETTRONICA

(eseguibile FATTURA ELETTRONICA: [Fatturazione Elettronica])

Il programma permette la generazione della fattura elettronica in formato XML.

La versione del programma “Base” permette l’invio tramite PEC a SDI (in caso sia necessario firmare le fatture elettroniche si deve essere dotati di lettore di smartcard per firma digitale).

La versione del programma “Full” oltre alle funzionalità del modulo base, permette la ricezione automatizzata degli stati delle fatture elettroniche in quanto si avvale dei servizi dell’intermediario prescelto da Dolphin che esegue l’invio delle fatture elettroniche a SDI nonché la ricezione e il caricamento in maniera automatizzata in Stratega delle notifiche di esito del sistema di interscambio, così come esposte al punto 4 “Gestione delle ricevute e delle notifiche di ricezione/rifiuto delle fatture” esposto nella sezione “CICLO ATTIVO: DESCRIZIONE DEL PROCESSO DI GENERAZIONE E INVIO FATTURE ELETTRONICHE” del presente documento.

Dalla versione [FE 3.7] viene gestito il nuovo riferimento della Lettera d’Intento, per le novità introdotte nel 2020 dove non è più necessario esporre numero e data registro ma solo il numero del protocollo telematico e la data del protocollo.

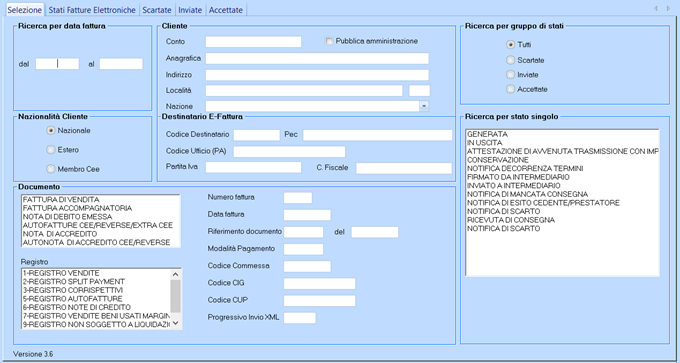

Al lancio, viene proposta una schermata per la selezione delle fatture, contenente le principali informazioni per filtrare agevolmente le fatture interessate all’invio.

Vengono selezionate solo le fatture relative ai clienti identificati come B2B/B2C oppure Pubblica amministrazione.

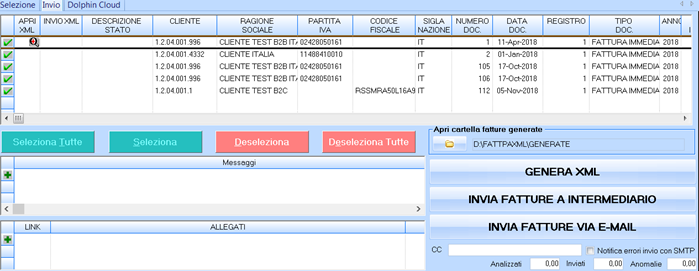

Con il Button [Trova][F4] si attiva la ricerca delle fatture e viene popolata la tabella del Tab [Invio] visualizzando molti dati identificativi dei documenti.

N.B. Il campo [Progressivo Invio XML] oltre ad essere un normale campo di selezione, è anche un modo per filtrare le fatture di cui non si è MAI fatta la generazione dell’XML. Per ottenere questo si deve cliccare dentro al campo con il Tasto Destro del mouse e scegliere QBE Extra, poi scegliere l’opzione NULL per il campo Valore.

RICERCA FATTURE NON ANCORA GENERATE IN ELETTRONICO: [FE 3.5] per facilitarne l’uso è stato previsto uno specifico flag per effettuare la ricerca delle fatture MAI generate in elettronico; in pratica permette la stessa cosa del campo [Progressivo Invio XML], ma in modo più semplice;

E-MAIL FATTURA ELETTRONICA INVIATA: campo utile a chi gestisce l’invio delle fatture Elettroniche tramite PEC anziché tramite Intermediario. Attraverso questo campo è possibile filtrare le fatture elettroniche già inviate o no;

È possibile deselezionare le fatture per le quali non si desidera generare il file XML, tramite il tasto [Deseleziona]

o [Deseleziona Tutte]

Con i Button [Seleziona] e [Seleziona Tutte] è possibile effettuare l’operazione opposta, ovvero riselezionare fatture precedentemente deselezionate.

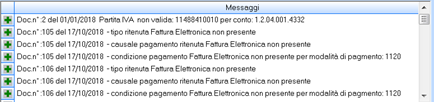

Il Button [GENERA XML] attiva la creazione del file in formato XML. Se le informazioni obbligatorie nel tracciato non sono presenti, il file non viene generato e nella tabella messaggi vengono caricate le segnalazioni bloccanti per la generazione del file con l’indicazione del numero e data documento per il quale è stata riscontrata una anomalia bloccante. Viene verificata anche la correttezza di Partita IVA se presente e Codice Fiscale persone fisiche se presente. Inoltre, se è attivo il modulo full, viene attivato il controllo stati della fattura elettroniche: è possibile generare una nuova fattura elettronica solo se lo stato riportato a video è:

– “NOTIFICA DI SCARTO”

– “SCARTATO”

– “GENERATO”

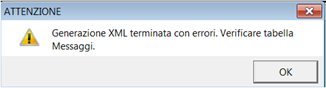

Inoltre in presenza di errori che non permettono la generazione della fattura elettronica viene dato il seguente messaggio:

È necessario correggere gli errori segnalati dalla Tabella [Messaggi] prima di poter procedere ad una nuova generazione della fattura elettronica per il documento indicato. Se il file viene correttamente generato, viene assegnato lo stato di “GENERATA” alla fattura elettronica e nella colonna [INVIO XML] viene assegnato il numero progressivo di generazione XML. Nella colonna [Apri XML] è possibile aprire il file generato in visualizzazione cliccando l’icona

Il numero di generazione XML è un progressivo univoco alfanumerico che il soggetto trasmittente attribuisce ad ogni file che inoltra al Sistema di Interscambio: non possono essere mandate più fatture con stesso numero progressivo. Eventuali buchi di numerazione non determinano lo scarto del file da parte del Sistema di Interscambio.

➔ NB: una volta generati i files XML, è possibile apporre la firma digitale utilizzando il dispositivo di firma in possesso. I files firmati avranno estensione “.p7m” . Devono essere depositati nella cartella indicata nel SETUP: Path files XML Firmati.

Una volta create le fatture elettroniche, è possibile procedere al loro invio a SDI. Le modalità di trasmissione gestite dal modulo sono 2.

I Campi [CC] (Copia Conoscenza), [Notifica Errori Invio con SMTP], [Analizzati], [Inviati], [Anomalie] servono nel caso di invio via email.

CC: serve per far inviare in Copia Conoscenza la mail all’indirizzo inputato (generalmente un proprio indirizzo email in modo da verificare l’effettivo invio ed avere dimostrazione che la mail è stata inviata);

NOTIFICA ERRORI INVIO CON SMTP: se attivo, le e-mail vengono inviate con questa opzione;

ANALIZZATI, INVIATI, ANOMALIE: indicano rispettivamente il numero di fatture analizzate, il numero delle e-mail inviate ed il numero delle anomalie riscontrate.

1 – Invio fattura xml a intermediario DOLPHIN (MODULO FULL)

Il Button [INVIA A INTERMEDIARIO] è utilizzabile per chi ha il modulo “Full” e sposta semplicemente le fatture elettroniche in stato “GENERATO” nella cartella predisposta alla sincronizzazione con l’intermediario prescelto da Dolphin. Il processo di sincronizzazione è automatico e parte a cadenze predeterminate (abitualmente 60 minuti).

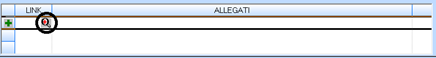

Solo se è attivo il modulo FULL, una volta generata la fattura elettronica è possibile associare uno o più files da allegare al documento selezionato. Per inserire gli allegati, bisogna selezionare la singola fattura elettronica ed inserire nella sottostante tabella, tramite apposito Button

il file da allegare.

N.B. La tabella per allegare (Linkare) degli allegati è presente SOLO se si ha attiva la gestione tramite intermediario; negli altri casi non è visibile.

2 – Invio fattura xml a SDI tramite e-mail PEC (MODULO BASE)

Per ogni file XML è possibile inviare l’e-mail con un indirizzo di tipo PEC, utilizzando l’apposito tasto funzione [INVIO MAIL]. In aggiunta al destinatario può essere indicato un indirizzo di e-mail PEC in copia conoscenza.

CASI NON GESTITI DAL MODULO GENERAZIONE FATTURE ELETTRONICHE

- Anche se il tracciato ministeriale consentirebbe di generare e trasmettere un unico file contenente più fatture per lo stesso cliente, il modulo fattura elettronica non gestisce questa possibilità e crea sempre un file XML per ogni fattura;

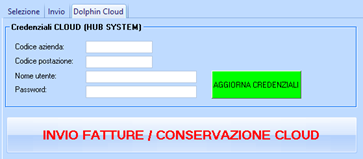

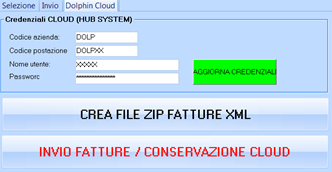

DOLPHIN CLOUD

(solo per fatture emesse verso la pubblica amministrazione)

Il modulo DOLPHIN CLOUD, accessibile per chi ha acquistato apposita licenza, dal Tab [Dolphin Cloud] della generazione Fattura Elettronica, permette di accedere al servizio Cloud per l’invio massivo delle fatture, la firma digitale, e la loro conservazione a norma di legge.

Se tale servizio è abilitato le credenziali di accesso sono automaticamente precompilate, e per accedere alla piattaforma di invio/firma/certificazione è sufficiente cliccare l’apposito Button [INVIO FATTURE / CONSERVAZIONE CLOUD].

Il servizio richiede che le fatture elettroniche da inviare al Cloud siano zippate. Per questo motivo è prima necessario selezionare le fatture xml dal Tab [Invio] e cliccare l’apposito Button [CREA FILE ZIP].

Le fatture xml selezionate, vengono tutte zippate in un unico file, che si trova nell’apposita cartella ZIP, nella directory degli XML generati (indicata nella voce di menu: [Parametri di Setup]).

N.B. Se si sono cambiate le credenziali per l’accesso al Dolphin Cloud una volta digitate, possono essere salvata cliccando sul Button [AGGIORNA CREDENZIALI]

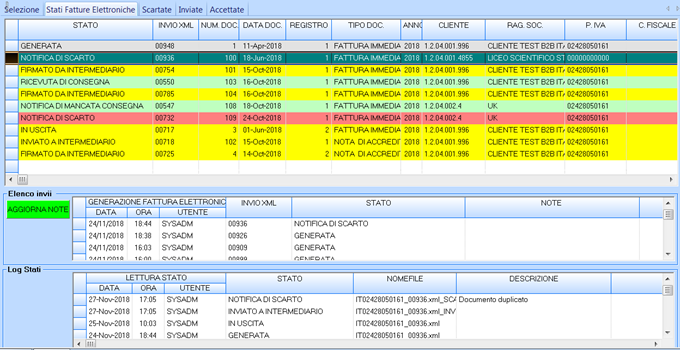

INTERROGAZIONE STATI FATTURE ELETTRONICHE (MODULO FULL) [M]

L’interrogazione stati fatture elettroniche permette di verificare gli stati delle fatture elettroniche. Il programma all’avvio interroga le cartelle di interscambio degli esiti delle fatture elettroniche messi a disposizione dell’intermediario prescelto da Dolphin, in modo tale da mostrare la situazione in tempo reale delle fatture elettroniche trasmesse.

Al lancio, viene proposta una schermata per la selezione delle fatture, contenente le principali informazioni per filtrare agevolmente le fatture per stato.

Gli stati delle fatture elettroniche si suddividono in tre categorie principali:

– Inviate: sono fatture elettroniche inviate all’intermediario in attesa di essere processate da SDI;

– Scartate: sono fatture elettroniche scartate per errori bloccanti. Le fatture elettroniche in questo stato non sono state consegnata al destinatario finale, pertanto il medesimo numero e data di fattura potrà essere di nuovo trasmesso a SDI.

– Accettate: sono fatture elettroniche che si considerano inviate o messe a disposizione da SDI al destinatario finale delle fatture(cessionario/committente). Le fatture elettroniche in questo stato si considerano definitivamente emesse, pertanto il medesimo numero e data di fattura non potrà più essere trasmesso a SDI.

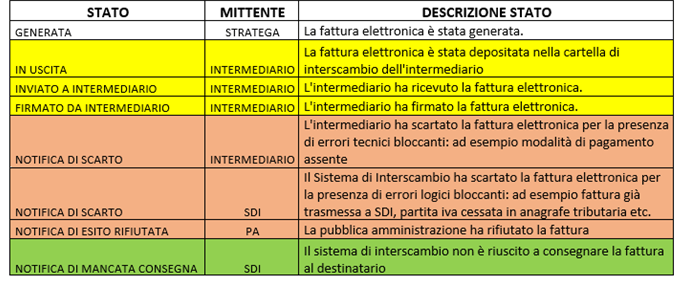

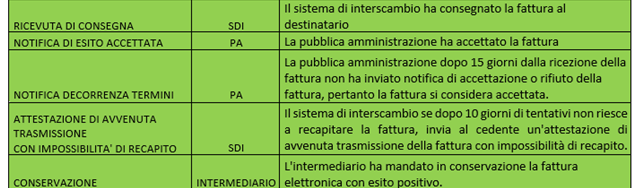

L’elenco completo degli stati gestiti dal processo di fatturazione elettronica viene di seguito descritto:

Per ricercare gli stati delle fatture elettronica, dopo aver impostato i filtri di ricerca è necessario cliccare il Tasto Funzione [Trova]

F4]. L’elenco completo deli stati viene esposto nel Tab [Stati Fatture Elettroniche]. In corrispondenza di ogni fattura è immediatamente visibile quale sia lo stato della stessa, in base al gruppo di appartenenza degli stati (Inviate, Scartate, Accettate) le righe vengono evidenziate in base alla seguente regola:

– Inviate: giallo;

– Scartate: rosso;

– Accettate: verde;

Fatta eccezione per il singolo stato “GENERATA” che non appartiene a nessuno dei precedenti gruppi, e rappresenta le fatture elettroniche che sono state generate ma non sono state ancora inviate all’intermediario, ad esempio perché oggetto di verifiche interne prima della spedizione.

Cliccando su una singola fattura ne vengono elencati gli invii e il log degli stati: – L’elenco invii contiene tutti i numeri di fattura elettronica generati per ogni singola fattura; In tabella è presente la colonna [Note] che può essere liberamente compilata per inserire delle note descrittive interne relative alla fattura elettronica. È necessario confermare l’inserimento delle note con l’apposito Button [AGGIORNA NOTE]

– Il Log stati invece elenca in ordine di data e ora lettura stato tutti gli stati di avanzamento della fattura elettronica;

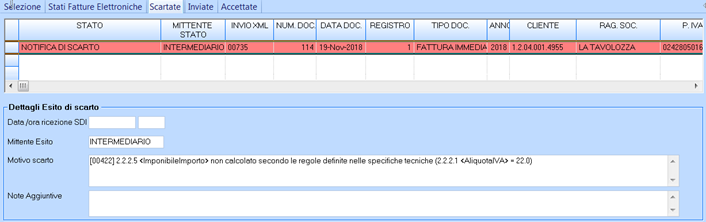

Nei Tab [Scartate] vengono elencate solo le fatture elettroniche il cui stato fa parte del gruppo Scartate. Per ogni fattura qui presente viene mostrato nel sottostante riquadro [Dettaglio Esito di Scarto] il mittente dell’esito di scarto, la descrizione del motivo dello scarto ed eventuali note aggiuntive, se fornite dal mittente dello stato.

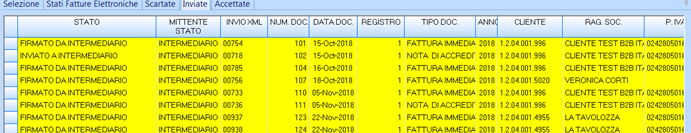

Nel Tab [Inviate] vengono elencate solo le fatture elettroniche il cui stato fa parte del gruppo Inviate.

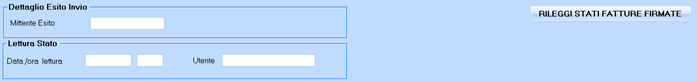

In questo Tab è inoltre possibile rilanciare la lettura degli esiti delle sole fatture firmate, per rileggere eventuali esiti non processati correttamente dal sistema per casi di omonimia file; per fare questo si deve cliccare sul Button [Rileggi Stati Fatture Firmate].

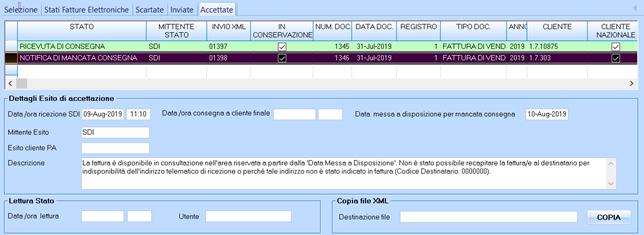

Nel Tab [Accettate] vengono elencate solo le fatture elettroniche il cui stato fa parte del gruppo Accettate. Per ogni fattura qui presente viene mostrato nel sottostante riquadro [Dettaglio Esito di Accettazione] la data e ora di ricezione fattura elettronica da parte di SDI, la data e ora di consegna a cliente finale se lo stato è “RICEVUTA DI CONSEGNA”, la data di messa a disposizione per mancata consegna se lo stato è “NOTIFICA DI MANCATA CONSEGNA”, un eventuale descrizione se fornita dal mittente dello stato.

In coda al Tab [Accettate] è disponibile il riquadro [Copia file XML]. Lo scopo di questa funzione è di copiare i file xml relativi alle fatture elettroniche accettate in una nuova cartella a scelta dell’utente, tipicamente per l’invio periodico degli xml al proprio commercialista. Cliccando l’apposito Button [COPIA] verranno copiati nella cartella di destinazione tutti i file xml relativi alle fatture presenti nel Tab [Accettate].

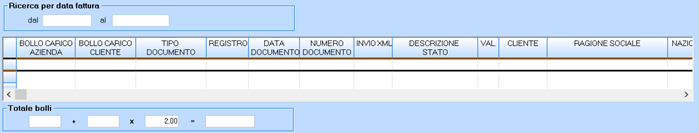

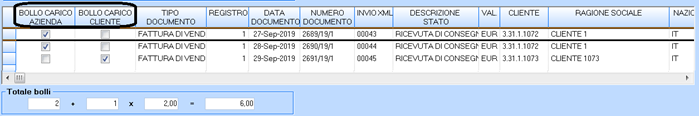

CONTROLLO BOLLI FATTURE ELETTRONICHE

Il Modulo [Controllo Bolli Fatture Elettroniche] ha lo scopo di conteggiare gli importi del bollo sulle fatture trasmesse al Sistema di interscambio che contengono al loro interno la specifica sezione dei dati bollo virtuale valorizzata.

Dal programma è possibile ottenere l’importo da versare ad Agenzia delle Entrate tramite il modello F24 per il bollo virtuale;

L’interrogazione considera esclusivamente le fatture regolarmente trasmesse a SdI per le quali è pervenuto un esito di accettazione, in quanto sui documenti scartati il bollo non è dovuto. In primo luogo è necessario indicare nel riquadro [Ricerca per Data Fattura] le date di inizio [dal] e fine [al] per le quale si intende ricercare le fatture. Successivamente avviare la ricerca cliccando il Tasto Funzione [Trova][F4]

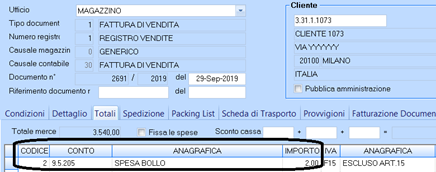

Le fatture vengono selezionate nei seguenti 2 casi:

– è presente una spesa di bollo addebitata in fattura:

**La spesa deve essere indicata nel Tab [Totali] della [Fattura di Vendita];

**Nei dati dell’Anagrafica Azienda per la fatturazione elettronica deve essere indicato il tipo spesa bollo;

è stata indicata un’imposta di bollo a carico azienda:

**nel Tab [Fatture] dell’Anagrafica Cliente in Fatturazione Elettronica è attivo il flag [BOLLO A CARICO EMITTENTE].

Le fatture che compaiono nei risultati di ricerca concorrono a formare l’importo esposto nella sezione [Totale Bolli] applicando la seguente formula:

NUMERO DI FATTURE CON BOLLO A CARICO AZIENDA + NUMERO DI FATTURE CON BOLLO A CARICO CLIENTE X IMPORTO BOLLO

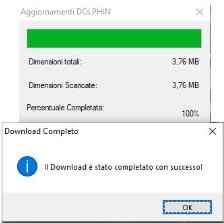

Aggiornamento Procedura

La versione potrebbe essere soggetta a modifiche e aggiornamenti in base ad eventuali ulteriori indicazioni/chiarimenti da parte del Sistema di Interscambio (SDI) o per qualsiasi altro motivo anche di natura tecnica.

A tale scopo è stata predisposta una procedura [AGGIORNA FATTURA ELETTRONICA] che provvederà a prelevare dai nostri server eventuali aggiornamenti e ad installarli.

Durante la prima installazione è quindi posizionato sul desktop un link alla procedura di aggiornamento che l’utente potrà utilizzare direttamente ed in autonomia.

Per il corretto funzionamento è naturalmente necessario (e fortemente consigliato) che la macchina e il programma abbiano accesso alla rete internet. In caso contrario l’aggiornamento potrà avvenire solo manualmente e tramite intervento e supporto dei tecnici preposti.

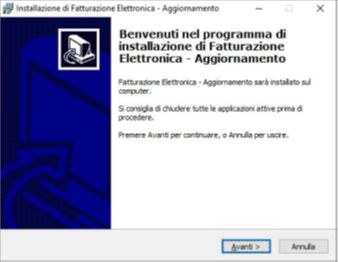

Dopo avere lanciato l’aggiornamento sarà visualizzata la seguente videata:

Al termine del download premere il Button [OK] per continuare l’aggiornamento

Seguire poi le indicazioni per completare la procedura.

Successivamente eseguire l’aggiornamento della base dati utilizzando l’apposito Button [AGGIORNA DB] presente nella voce di menu: [Parametri di Setup].

Link

Tutta la documentazione messa a disposizione da Agenzia delle entrate in merito alla fatturazione elettronica è disponibile al seguente link:

https://www.agenziaentrate.gov.it/wps/content/nsilib/nsi/aree+tematiche/fatturazione+elettronica

È possibile verificare la correttezza formale della fattura elettronica accedendo al portale Fatture e Corrispettivi:

https://ivaservizi.agenziaentrate.gov.it/portale/

seguendo il percorso: Fatturazione elettronica e conservazione – Funzionalità di supporto (Controlla fattura)

I Codici Ufficio PA sono disponibili al seguente link: WWW.INDICEPA.GOV.IT